RIASSICURAZIONE, SICUREZZA DI LIQUIDITA'

Competenze tecniche e servizi, ma soprattutto solidità finanziaria e rapporto diretto con i clienti. Per Stefano Colombo, direttore generale della branch italiana di Gen Re, queste caratteristiche, insieme alla costante attenzione al risultato tecnico, consentono di mantenere le promesse di copertura di rischi sempre più complessi

30/09/2014

La riassicurazione sta cambiando fisionomia, con un trend che vede l’ingresso di nuovi investitori e nuovi strumenti, come i cat bond per la copertura delle catastrofi naturali.

La crescente tendenza alla maggiore ritenzione dei rischi e la costante riduzione della massa premi ceduta stanno modificando il rapporto tra riassicuratore e compagnia.

Lo scenario che ne emerge è quello di un mercato in contrazione, dove però il tratto distintivo, in grado di fare la differenza in un mondo in cui i rischi diventano sempre più complessi, può essere garantito solo dalla solidità finanziaria, dalle competenze specifiche e dalla capacità di non perdere mai di vista l’equilibrio indispensabile per la tenuta del business nel lungo periodo.

Di tutto questo è convinto Stefano Colombo (nella foto), direttore generale della branch italiana di Gen Re, riassicuratore diretto, che quest’anno festeggia i 25 anni della sua presenza nel nostro Paese, attivo negli ambiti property & casualty e life & health.

“Essere un riassicuratore diretto – evidenzia Colombo – significa lavorare a stretto contatto con i nostri clienti per capire le loro esigenze e strategie e aiutarli a raggiungere i loro obiettivi, offrendo un’ampia gamma di prodotti, strumenti e risorse dedicate.

Vogliamo continuare a essere riassicuratori tradizionali in un mercato che sta cambiando in maniera rapidissima, ponendoci come punto di riferimento per chi deve rivedere le scelte strategiche di portafoglio, di gestione del rischio, di sottoscrizione e di condivisione degli obiettivi. Gen Re fa solo promesse che può mantenere e che fanno leva sul valore della nostra diversificazione a livello di gruppo, sull’equilibrio gestionale, di portafoglio e di capitale”.

UN SETTORE SEMPRE PIU' COMPETITIVO

Per Gen Re la riassicurazione è un business globale, ma riconosce la necessità di una presenza forte sul territorio e il valore della conoscenza dei mercati locali. Per questo opera attraverso una struttura distribuita (40 branch e uffici di rappresentanza in tutto il mondo) che, pur essendo integrata in una grande società multinazionale, permette di trasmettere al cliente know how e supporto adeguato nella gestione dei rischi.

Ma, nel nostro Paese, cosa chiedono oggi le compagnie a un riassicuratore?

“Nel complesso i risultati delle compagnie in Italia sono buoni – risponde Colombo – anche per il crollo della sinistralità nel settore Rc auto. È però cambiato il modo di fare il riassicuratore: cresce la concorrenza, le modalità di acquisto sono diverse e i premi ceduti sono in costante diminuzione”. Tutto questo contribuisce a creare un portafoglio ceduto più volatile e una maggiore esposizione agli eventi. Le compagnie richiedono protezione e supporto sia per una migliore allocazione del capitale sia per affrontare crisi economiche e politiche, catastrofi naturali e rischi per danni ambientali, responsabilità civile o esposizioni legate all’evoluzione delle normative e all’internazionalizzazione.

“In questo contesto, in cui sembra che chiunque abbia capitali da allocare possa entrare nel business della riassicurazione – sottolinea Colombo –, continuerà ad avere valore, nonostante la crescente propensione alla ricerca di soluzioni alternative, la capacità di gestire il rischio sulla base di una corretta disciplina di sottoscrizione e della solidità finanziaria del riassicuratore”.

Essere un riassicuratore diretto, inoltre, significa per Colombo riuscire innanzitutto a fornire garanzie nel lungo periodo, a differenza di altri soggetti che operano in base a orizzonti temporali di due o tre anni.

“La validità di forme alternative come i cat bond o Ils (Insurance link securities) – avverte Colombo – potrà essere realmente testata qualora dovesse essere necessario fronteggare un evento eccezionale.

Un riassicuratore come Gen Re, al contrario, può contare su una solidità garantita dai 14,6 miliardi di dollari di capitale, oltre che dal riconoscimento delle principali agenzie di rating (Standard & Poor’s AA+; A.M.Best A++; Moody’s Aa1; Fitch AA+).

L’essere parte della famiglia Berkshire Hathaway, per intenderci, assicura la capacità di assorbire agevolmente eventi catastrofali superiori a Katrina”.

LA CULTURA DEL RISCHIO

L’approccio di Gen Re al rischio punta a unire capacità di analisi qualitative e quantitative: l’obiettivo è fornire soluzioni riassicurative ai clienti a un prezzo che tenga conto sia del livello di esposizione sia della volatilità. In sostanza, si punta alla creazione di una partnership che consenta a entrambi di prosperare nel tempo attraverso una corretta e disciplinata assunzione dei rischi.

L’analisi del mercato e dell’esposizione del portafoglio in specifici rami rappresenta una delle richieste più frequenti delle compagnie.

Ma le aree di specializzazione di Gen Re spaziano dalle coperture property ed engineering di singoli rischi a quelle per catastrofi naturali, ai trasporti, alla sanità, così come il terrorismo e le pandemie. Attraverso Gn-Neam, società del gruppo, Gen Re offre anche servizi di asset management specializzato per compagnie assicurative.

L’attenzione alle esigenze delle compagnie si esprime, secondo Colombo, anche in una serie di attività, di informazione e di formazione, che sostengano le compagnie nella comprensione delle problematiche più sensibili, attuali e critiche che concorrono all’esposizione al rischio.

Per questo motivo Gen Re da sempre dedica risorse, in Italia e a livello internazionale, per la formazione dei clienti, organizzando seminari su hot topic, aggiornando le compagnie sull’evoluzione dei rischi, sulle criticità derivanti dalle normative, sulle tipicità legate ai contratti riassicurativi. A livello mondiale, inoltre, la compagnia propone corsi di management assicurativo, anche on demand, per colmare gap su specifici aspetti tecnici.

UNA BEST PRACTICE IN CASO DI MACROLESIONI

Uno degli esempi più significativi che riguarda la componente di servizio offerta da Gen Re proviene, nel nostro Paese, dall’approccio all’Rc auto e in generale ai sinistri con macrolesioni. In Italia, il danno alla persona rappresenta una delle più importanti aree di costo per le compagnie. In particolare in questo ambito servono competenze e capacità di analisi per sviluppare strategie di azione da applicare con tempestività.

Grazie all’esperienza sviluppata dalla casa madre, Gen Re supporta i propri clienti nel gestire il sinistro rovesciando l’ottica tradizionale e utilizzando un approccio di stampo proattivo, nel quale la compagnia si avvale di esperti del settore handicap (singoli professionisti in veste di case manager o associazioni/onlus appositamente costituite da diversi esperti del settore) per lo studio della situazione del macroleso, vista nel suo complesso e non comprendente soltanto la valutazione classica medico-legale ma anche una valutazione dei reali bisogni del leso e del suo ambiente: supporto alla famiglia, necessità di apportare modifiche all’abitazione, assistenza generica e specifica del leso e anche corsi per reinserimenti professionali o assistenza psicologica. L’obiettivo è favorire il più possibile il recupero dell’autonomia per la vita futura del danneggiato.

“Tale approccio – evidenzia Colombo – comporta naturalmente che la compagnia sostenga tutte le spese relative a questo processo, potendo poi in qualche modo beneficiare dei recuperi che lo stesso otterrà sotto ogni punto di vista. Affinché questo nuovo ponte relazionale con il leso e la sua famiglia possa stabilirsi e consolidarsi è naturalmente necessaria l’apertura e collaborazione anche del legale della vittima oltre alla disponibilità – proattiva – della compagnia”.

I presupposti di questa impostazione non sempre risultano di facile applicazione, visto che, come sottolinea Colombo, “i legali di controparte sono sempre molto preoccupati di perdere il loro contatto e legame col cliente e la sua famiglia, e anche lo scetticismo nei confronti del mondo assicurativo è da considerare...”. Ma i vantaggi per tutti i soggetti, danneggiati e compagnie, possono essere molto concreti: nel primo caso, il leso e la relativa famiglia possono contare, a fronte della individuazione di reali bisogni, su provider di servizi, presidi regionali e locali a cui fare riferimento per ricevere assistenza adeguata. Per la compagnia i vantaggi risiedono nella possibilità di un maggiore controllo sul flusso informativo in funzione di una migliore allocazione dei risarcimenti corrisposti, che possono rivelarsi anche inferiori alle stime iniziali.

“Laddove una metodologia similare fosse applicata in pluralità di casi (cosa che peraltro ultimamente si inizia a intravedere) – evidenzia Colombo – si creerebbe sicuramente una situazione tale per cui si potrebbe beneficiare di economie di scala date da convenzioni con provider di servizi specifici e ottimizzazione di investimenti. Tengo a sottolineare – continua – che Gen Re è stato l’unico player che ha sostenuto – senza alcun immediato beneficio economico – la metodologia sopra esposta in termini molto concreti ed efficaci che hanno portato diversi nostri clienti a fare di questo approccio una best practice in casi di macrolesione”.

UNA REALTA' MULTINAZIONALE

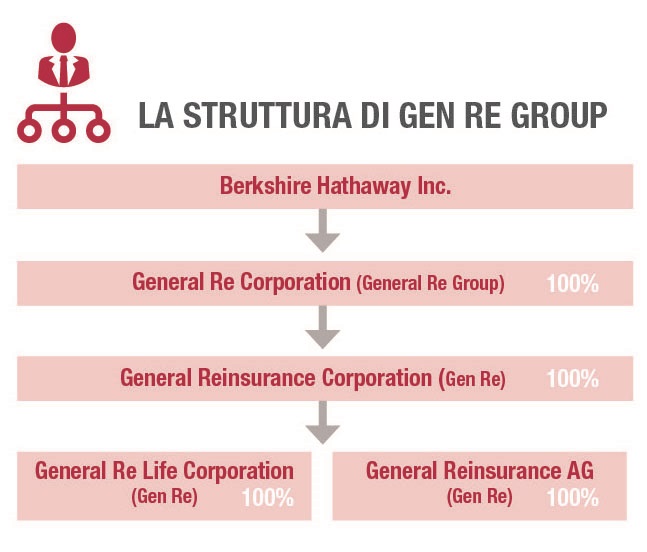

General Re, acquisita nel 1998 dal colosso americano Berkshire Hathaway guidato da Warren Buffett, è la capogruppo di una serie di società attive nella riassicurazione professionale e in attività collegate.

In particolare possiede General Reinsurance e General Reinsurance AG, che operano con il marchio Gen Re.

La raccolta di Gen Re nel 2013, anno non particolarmente caratterizzato da significative catastrofi naturali, a eccezione degli eventi atmosferici in Germania, si attesta a livello globale in sei miliardi di dollari di premi, con combined ratio al 95,3%.

Nel dettaglio, il combined ratio del business property & casualty, nonostante le citate castastrofi in Germania è di 95,1%, mentre per il business vita/salute il combined ratio è di 95,5%.

La raccolta premi della branch italiana nel 2013 si attesta a 125 milioni di euro, con risultato tecnico a break even, di cui 90 milioni per le attività p & c e il rimanente da quelle life/health.

UN POOL CONTRO LE CATASTROFI

In Italia la bassa penetrazione assicurativa può essere risolta solo con un provvedimento legislativo che introduca l’obbligatorietà della polizza sull’abitazione. La pensa così Stefano Colombo, direttore generale della branch italiana di Gen re, quando si tratta di individuare una soluzione al rischio catastrofi naturali. “Il gruppo Gen Re è favorevole alla creazione di uno strumento di mercato, attraverso la costituzione di un pool dedicato, che possa fornire coperture adeguate in caso di catastrofi naturali. In Italia ne parliamo da anni, ma ancora non si è giunti a un’azione concreta”. La svolta, secondo Colombo, sarebbe possibile solo a condizione di rendere obbligatoria la polizza assicurativa sull’abitazione, che però “sarebbe vissuta dalla popolazione come una tassa sul patrimonio”.

È pur vero, come ha evidenziato Federica Guidi, ministro per lo sviluppo economico, nel corso dell’ultima assemblea dell’Ania, che servono misure efficaci per porre rimedio a problemi che lo stato non è in grado di risolvere in un sistema di welfare sempre più carente. “Il pool per le catastrofi naturali – conclude Colombo – sarebbe la soluzione più efficace per risolvere un grave problema che affligge il nostro Paese, e non solo, con sinistri sempre più frequenti e gravi. A queste condizioni, la riassicurazione potrebbe garantire, a fronte di un premio congruo, capacità operativa agendo sulla base del principio di mutualità sia nel nostro Paese sia in altri mercati”.

© RIPRODUZIONE RISERVATA