IL CAMBIAMENTO TRA SPINTE NORMATIVE E CAPACITA' DI INVESTIMENTO

Per misurare l’efficacia degli investimenti, la propensione all’innovazione e le richieste del canale agenziale, Cetif ha realizzato, nell’ambito di un Osservatorio permanente sulle dinamiche di innovazione, una ricerca che coinvolge le reti commerciali. è emerso che le compagnie non sono sempre in grado di interpretare e assecondare lo spirito innovativo dei propri agenti

31/10/2013

Sono diverse le compagnie che hanno iniziato a rivedere le proprie reti al fine di sostenerne la redditività e innovare il modello di servizio all’assicurato. La ristretta penetrazione del canale diretto, telefonico o web1, dimostra che imprese e assicurati vogliono mantenere prioritario il rapporto con l’agente, che per tal motivo deve saper interpretare l’innovazione e trarne vantaggi diretti, sotto il profilo operativo e commerciale. In questo contesto favorevole di mercato, le forze istituzionali (cfr. decreto Salva Italia) hanno accelerato l’opportunità di introdurre sistemi innovativi per migliorare la relazione di trasparenza col cliente e l’efficienza dei processi assuntivi anche per gli agenti.

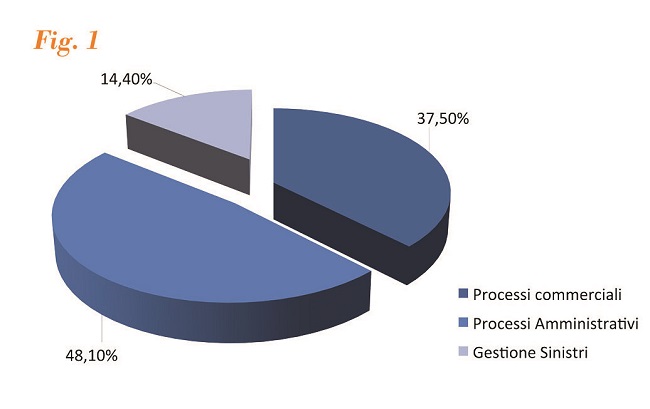

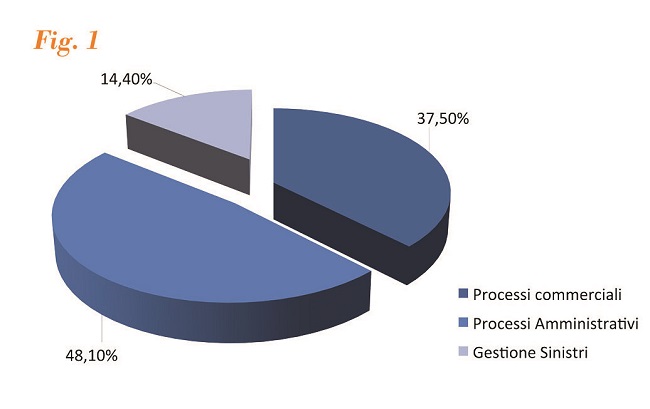

La velocità del cambiamento cui stiamo assistendo è altresì dettata dalla presenza di notevoli aree di miglioramento sulle quali compagnie e agenti hanno interesse a intervenire. Gli agenti constatano che il personale di agenzia è da tempo impegnato in un numero eccessivo di attività amministrative e gestionali che limitano la capacità di vendita e relazione. Dati Cetif (Centro di ricerca in tecnologie e innovazione dei servizi finanziari dell’Università Cattolica di Milano) indicano che, mediamente, il 48% del tempo dedicato in agenzia è assorbito dai processi amministrativi relativi alla gestione delle polizze e il 14% al processo di apertura e gestone dei sinistri2. Solo il 37% del tempo è quindi utile alle attività commerciali e relazionali (fig. 1).

SUPPORTI TECNOLOGICI LIMITATI

Su quest’ultimo fronte, sorprende inoltre che, accanto al poco tempo dedicato, un ulteriore detrattore di efficacia commerciale sia rappresentato dalla limitata e non uniforme presenza di device tecnologici a supporto delle attività commerciali e relazionali, che ne penalizzano pertanto la qualità e la produttività

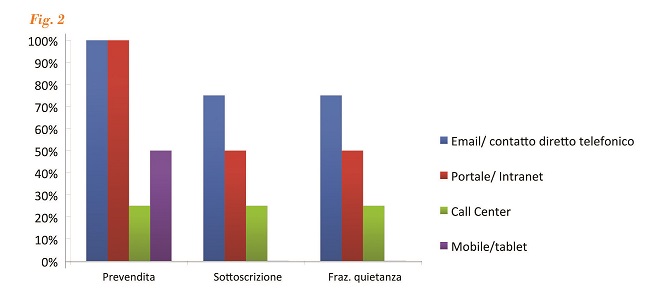

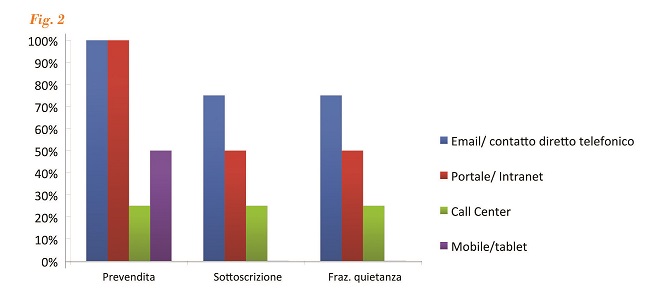

Nel dettaglio, ulteriori dati mostrano che la distribuzione di supporti tecnologici varia rispetto alla natura dell’attività assuntiva (fig. 2). La quasi totalità delle compagnie dota gli agenti di strumenti a supporto della prevendita, principalmente attraverso portali intranet dedicati e, in alcuni casi, ancora tramite mezzi destrutturati come email e supporti telefonici. Poco meno del 40% delle compagnie dota gli agenti di queste funzionalità anche in mobilità. Per le fasi successive (sottoscrizione contratto e frazionamento della quietanza), solo il 60% delle compagnie supporta gli agenti con portale intranet e, parimenti, con email. Alcuni offrono anche un supporto al telefono, mentre ancora nessuna compagnia permette il completamento di queste operazioni in mobilità attraverso tablet. Con riferimento a quest’ultima tecnologia, si sottolinea che i partecipanti alla ricerca giudicano il mobile destinato a crescere e a sostituire il call center, considerato un canale ancora troppo antieconomico, adottato principalmente da compagnie con reti commerciali estese.

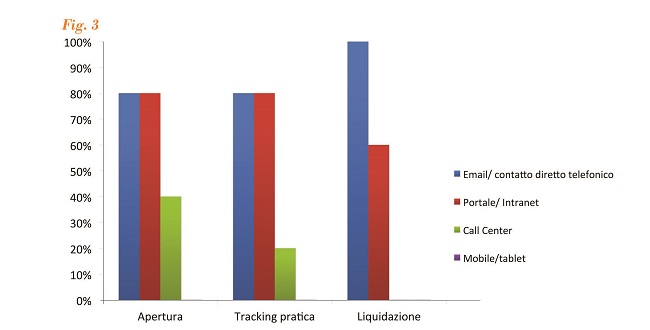

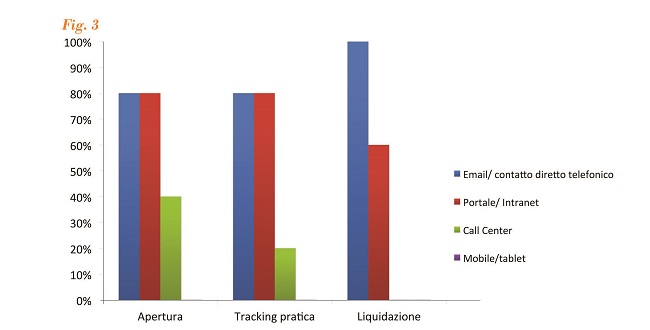

Con riferimento invece agli strumenti a supporto delle attività svolte dall’agente sul processo sinistri (fig. 3), emerge la presenza ancora marcata di strumenti destrutturati come email e contatti telefonici sia in fase di apertura, di verifica dello stato della pratica e di liquidazione. L’80% del campione ha introdotto anche sistemi più strutturati come portali e intranet in fase di apertura e tracking della pratica, e il 70% in fase di liquidazione. Tale dato conferma quanto detto prima in merito al processo di rinnovamento ed efficientamento in atto presso le compagnie assicurative anche sul fronte della gestione dei sinistri. Il call center è un canale residuale mentre, ad oggi, è completamente assente la disponibilità delle medesime funzionalità sul canale mobile.

GLI INVESTIMENTI DA PARTE DELLE COMPAGNIE

A fronte della situazione appena delineata, e grazie anche alle spinte tecnologiche e normative, le compagnie stanno facendo ulteriori investimenti tecnologici per migliorare la qualità e la redistribuzione del tempo delle attività di agenzia.

Sistemi di Crm (Customer relationship management), minisiti di agenzia, home insurance per i clienti, firma grafometrica e digitale per la sottoscrizione delle polizze in mobilità, pagamenti mobile, sono i principali orientamenti innovativi delle imprese. L’adozione di queste innovazioni non solo richiede interventi in ambito tecnologico, bensì attiva processi di cambiamento organizzativo e culturale sulla rete e sulla compagnia, la cui portata è sicuramente importante e richiede un forte coinvolgimento da parte dell’agente.

I CONTENUTI DELLA RICERCA

Al fine di misurare la percezione della portata e dell’efficacia di tale cambiamento sugli agenti, è stata attivata un’iniziativa di raccolta dati presso un campione di 145 agenti le cui compagnie sono impegnate sull’adozione di queste tecnologie. Il campione, sebbene limitato, è ben distribuito e rappresentativo della realtà italiana: le agenzie partecipanti operano per il 55% nel Nord Italia e sono equamente distribuite tra città di grande, media e piccola dimensione. Più del 50% di esse ha un portafoglio compreso tra i due e i quattro milioni di euro e sono gestite da agenti con una notevole esperienza nel campo assicurativo: appena il 5% di questi lavora nel settore da meno di dieci anni.

Il 56% del campione giudica insoddisfacente il livello di automazione attuale dei processi di agenzia e individua come principali driver dell’innovazione la firma grafometrica e la firma digitale, valutati come strumenti efficaci per la riduzione dei costi e delle tempistiche dei processi amministrativi. Diversamente, gli agenti non si esprimono in modo unanime e, anzi, mostrano ancora alcune perplessità, circa l’efficacia degli attuali sistemi di Crm forniti dalle compagnie e, sul fronte di tecnologie web, sia del minisito di agenzia sia dell’home insurance. Con riferimento alle soluzioni di Crm, in particolare, più del 50% del panel giudica insoddisfacente il livello di funzionalità finora implementato e richiedono ulteriori sforzi alle relative compagnie. Più del 60% degli agenti, inoltre, richiede di affiancare al rilascio tecnologico un coerente supporto formativo in fase progettuale, sia con riferimento agli obiettivi attesi dell’innovazione sia con riferimento alle modalità di adozione. Tale dato indica quindi alle compagnie la rilevanza di un’attenta analisi delle modalità di implementazione delle innovazioni che probabilmente richiede modalità e meccanismi nuovi che l’agente deve comprendere meglio.

TRE CATEGORIE DI AGENTI: TRADIZIONALI, INNOVATIVI ED ESIGENTI

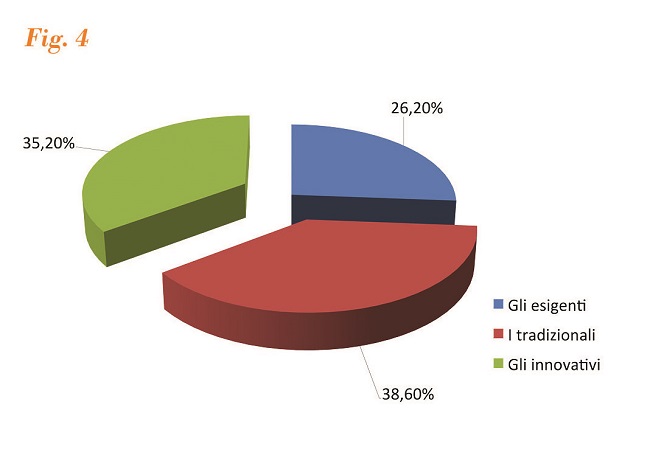

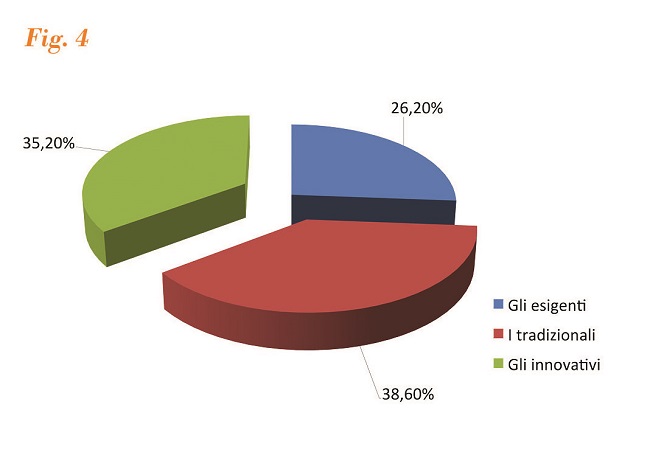

Tuttavia, come si diceva, le percezioni sull’efficacia e sulla qualità dell’innovazione non sono omogenei nel campione. I dati mostrano tre comportamenti degli agenti: i tradizionali, gli innovativi e gli esigenti (fig. 4)

I tradizionali, che rappresentano il 38,6% del campione, sono agenti che mostrano una modesta attitudine e interesse alla tecnologia e sono fedeli a modelli di servizio più tradizionali. Nello specifico assegnano un valore basso di efficacia commerciale sia ai sistemi di Crm sia agli altri strumenti tecnologici a supporto dei processi operativi, eccezion fatta per gli strumenti di firma grafometrica sui quale ci sono maggiori aspettative. I tradizionali sono abbastanza insensibili alle politiche formative dell’impresa, mostrando quindi un atteggiamento critico e disinteressato all’innovazione. Vista la dimensione non trascurabile del cluster, pertanto, la compagnia dovrà agire in modo radicale su questi agenti cercando di attivare processi di supporto all’adozione che possano modificare il loro atteggiamento.

Gli innovativi, che rappresentano il 35,2% del campione, sono agenti con un comportamento e un atteggiamento opposto rispetto al gruppo precedente; essi riconoscono alla tecnologia un ruolo strategico e ritengono di alto valore gli sforzi innovativi messi in atto dalla compagnia. Oltre una percezione di efficacia alta della firma grafometrica, maggiore rispetto al cluster precedente, gli innovativi credono nei sistemi a supporto della relazione col cliente (Crm, minisito, home insurance). Gli innovativi sono, per le compagnie, gli agenti del cambiamento, sfruttabili per le loro capacità di diffusione a livello territoriale della cultura e dell’inclinazione positiva al cambiamento.

Il cluster meno popolato ma più curioso è quello degli esigenti che rappresentano il 26,2% del campione. Questo cluster ha una particolare attitudine all’innovazione e, per tal motivo, dà molta importanza agli strumenti tecnologici soprattutto a supporto delle attività di natura amministrativa e operativa, riconoscendo quindi il valore di efficienza. Tuttavia, questi agenti dichiarano di essere insoddisfatti dalle scelte delle compagnie mandanti in termini tecnologici e richiedono alle medesime maggiori investimenti e maggior apertura.

A dispetto di quanto ci si potesse aspettare, l’appartenenza al cluster non dipende da fattori strutturali di agenzia, quali la dimensione, il contesto territoriale, l’esperienza dell’agente, sfatando luoghi comuni rispetto al rapporto con l’innovazione degli agenti italiani.

In sintesi, quindi la compagnia deve saper intervenire con modalità differente per assecondare e gestire tre atteggiamenti per alcuni versi anche contrapposti: gli agenti tradizionali che, poco inclini all’innovazione, dovrebbero essere sempre più sensibilizzati all’utilizzo della tecnologia e al cambiamento, gli innovativi, entusiasti dell’innovazione e proattivi nel cambiamento, e gli esigenti che vanno assecondati e soddisfatti. Ancora una volta, quindi, la palla è in mano alle compagnie che dovranno saper accompagnare l’adozione dell’innovazione a processi di cambiamento organizzativi. La strada da percorrere, quindi, sembra ancora molto lunga.

1 Ania, “L’assicurazione italiana 2012 – 2013”.

2 Recenti attività di ricerca condotte dal Cetif (“Innovare l’Area Sinistri”, 2011) hanno rilevato come le compagnie assicurative italiane abbiano recentemente orientato i loro sforzi verso l’ accentramento delle attività operative e l’automazione del processo sinistri, con l’obiettivo di diminuirne il carico sulla rete agenziale

La velocità del cambiamento cui stiamo assistendo è altresì dettata dalla presenza di notevoli aree di miglioramento sulle quali compagnie e agenti hanno interesse a intervenire. Gli agenti constatano che il personale di agenzia è da tempo impegnato in un numero eccessivo di attività amministrative e gestionali che limitano la capacità di vendita e relazione. Dati Cetif (Centro di ricerca in tecnologie e innovazione dei servizi finanziari dell’Università Cattolica di Milano) indicano che, mediamente, il 48% del tempo dedicato in agenzia è assorbito dai processi amministrativi relativi alla gestione delle polizze e il 14% al processo di apertura e gestone dei sinistri2. Solo il 37% del tempo è quindi utile alle attività commerciali e relazionali (fig. 1).

SUPPORTI TECNOLOGICI LIMITATI

Su quest’ultimo fronte, sorprende inoltre che, accanto al poco tempo dedicato, un ulteriore detrattore di efficacia commerciale sia rappresentato dalla limitata e non uniforme presenza di device tecnologici a supporto delle attività commerciali e relazionali, che ne penalizzano pertanto la qualità e la produttività

Nel dettaglio, ulteriori dati mostrano che la distribuzione di supporti tecnologici varia rispetto alla natura dell’attività assuntiva (fig. 2). La quasi totalità delle compagnie dota gli agenti di strumenti a supporto della prevendita, principalmente attraverso portali intranet dedicati e, in alcuni casi, ancora tramite mezzi destrutturati come email e supporti telefonici. Poco meno del 40% delle compagnie dota gli agenti di queste funzionalità anche in mobilità. Per le fasi successive (sottoscrizione contratto e frazionamento della quietanza), solo il 60% delle compagnie supporta gli agenti con portale intranet e, parimenti, con email. Alcuni offrono anche un supporto al telefono, mentre ancora nessuna compagnia permette il completamento di queste operazioni in mobilità attraverso tablet. Con riferimento a quest’ultima tecnologia, si sottolinea che i partecipanti alla ricerca giudicano il mobile destinato a crescere e a sostituire il call center, considerato un canale ancora troppo antieconomico, adottato principalmente da compagnie con reti commerciali estese.

Con riferimento invece agli strumenti a supporto delle attività svolte dall’agente sul processo sinistri (fig. 3), emerge la presenza ancora marcata di strumenti destrutturati come email e contatti telefonici sia in fase di apertura, di verifica dello stato della pratica e di liquidazione. L’80% del campione ha introdotto anche sistemi più strutturati come portali e intranet in fase di apertura e tracking della pratica, e il 70% in fase di liquidazione. Tale dato conferma quanto detto prima in merito al processo di rinnovamento ed efficientamento in atto presso le compagnie assicurative anche sul fronte della gestione dei sinistri. Il call center è un canale residuale mentre, ad oggi, è completamente assente la disponibilità delle medesime funzionalità sul canale mobile.

GLI INVESTIMENTI DA PARTE DELLE COMPAGNIE

A fronte della situazione appena delineata, e grazie anche alle spinte tecnologiche e normative, le compagnie stanno facendo ulteriori investimenti tecnologici per migliorare la qualità e la redistribuzione del tempo delle attività di agenzia.

Sistemi di Crm (Customer relationship management), minisiti di agenzia, home insurance per i clienti, firma grafometrica e digitale per la sottoscrizione delle polizze in mobilità, pagamenti mobile, sono i principali orientamenti innovativi delle imprese. L’adozione di queste innovazioni non solo richiede interventi in ambito tecnologico, bensì attiva processi di cambiamento organizzativo e culturale sulla rete e sulla compagnia, la cui portata è sicuramente importante e richiede un forte coinvolgimento da parte dell’agente.

I CONTENUTI DELLA RICERCA

Al fine di misurare la percezione della portata e dell’efficacia di tale cambiamento sugli agenti, è stata attivata un’iniziativa di raccolta dati presso un campione di 145 agenti le cui compagnie sono impegnate sull’adozione di queste tecnologie. Il campione, sebbene limitato, è ben distribuito e rappresentativo della realtà italiana: le agenzie partecipanti operano per il 55% nel Nord Italia e sono equamente distribuite tra città di grande, media e piccola dimensione. Più del 50% di esse ha un portafoglio compreso tra i due e i quattro milioni di euro e sono gestite da agenti con una notevole esperienza nel campo assicurativo: appena il 5% di questi lavora nel settore da meno di dieci anni.

Il 56% del campione giudica insoddisfacente il livello di automazione attuale dei processi di agenzia e individua come principali driver dell’innovazione la firma grafometrica e la firma digitale, valutati come strumenti efficaci per la riduzione dei costi e delle tempistiche dei processi amministrativi. Diversamente, gli agenti non si esprimono in modo unanime e, anzi, mostrano ancora alcune perplessità, circa l’efficacia degli attuali sistemi di Crm forniti dalle compagnie e, sul fronte di tecnologie web, sia del minisito di agenzia sia dell’home insurance. Con riferimento alle soluzioni di Crm, in particolare, più del 50% del panel giudica insoddisfacente il livello di funzionalità finora implementato e richiedono ulteriori sforzi alle relative compagnie. Più del 60% degli agenti, inoltre, richiede di affiancare al rilascio tecnologico un coerente supporto formativo in fase progettuale, sia con riferimento agli obiettivi attesi dell’innovazione sia con riferimento alle modalità di adozione. Tale dato indica quindi alle compagnie la rilevanza di un’attenta analisi delle modalità di implementazione delle innovazioni che probabilmente richiede modalità e meccanismi nuovi che l’agente deve comprendere meglio.

TRE CATEGORIE DI AGENTI: TRADIZIONALI, INNOVATIVI ED ESIGENTI

Tuttavia, come si diceva, le percezioni sull’efficacia e sulla qualità dell’innovazione non sono omogenei nel campione. I dati mostrano tre comportamenti degli agenti: i tradizionali, gli innovativi e gli esigenti (fig. 4)

I tradizionali, che rappresentano il 38,6% del campione, sono agenti che mostrano una modesta attitudine e interesse alla tecnologia e sono fedeli a modelli di servizio più tradizionali. Nello specifico assegnano un valore basso di efficacia commerciale sia ai sistemi di Crm sia agli altri strumenti tecnologici a supporto dei processi operativi, eccezion fatta per gli strumenti di firma grafometrica sui quale ci sono maggiori aspettative. I tradizionali sono abbastanza insensibili alle politiche formative dell’impresa, mostrando quindi un atteggiamento critico e disinteressato all’innovazione. Vista la dimensione non trascurabile del cluster, pertanto, la compagnia dovrà agire in modo radicale su questi agenti cercando di attivare processi di supporto all’adozione che possano modificare il loro atteggiamento.

Gli innovativi, che rappresentano il 35,2% del campione, sono agenti con un comportamento e un atteggiamento opposto rispetto al gruppo precedente; essi riconoscono alla tecnologia un ruolo strategico e ritengono di alto valore gli sforzi innovativi messi in atto dalla compagnia. Oltre una percezione di efficacia alta della firma grafometrica, maggiore rispetto al cluster precedente, gli innovativi credono nei sistemi a supporto della relazione col cliente (Crm, minisito, home insurance). Gli innovativi sono, per le compagnie, gli agenti del cambiamento, sfruttabili per le loro capacità di diffusione a livello territoriale della cultura e dell’inclinazione positiva al cambiamento.

Il cluster meno popolato ma più curioso è quello degli esigenti che rappresentano il 26,2% del campione. Questo cluster ha una particolare attitudine all’innovazione e, per tal motivo, dà molta importanza agli strumenti tecnologici soprattutto a supporto delle attività di natura amministrativa e operativa, riconoscendo quindi il valore di efficienza. Tuttavia, questi agenti dichiarano di essere insoddisfatti dalle scelte delle compagnie mandanti in termini tecnologici e richiedono alle medesime maggiori investimenti e maggior apertura.

A dispetto di quanto ci si potesse aspettare, l’appartenenza al cluster non dipende da fattori strutturali di agenzia, quali la dimensione, il contesto territoriale, l’esperienza dell’agente, sfatando luoghi comuni rispetto al rapporto con l’innovazione degli agenti italiani.

In sintesi, quindi la compagnia deve saper intervenire con modalità differente per assecondare e gestire tre atteggiamenti per alcuni versi anche contrapposti: gli agenti tradizionali che, poco inclini all’innovazione, dovrebbero essere sempre più sensibilizzati all’utilizzo della tecnologia e al cambiamento, gli innovativi, entusiasti dell’innovazione e proattivi nel cambiamento, e gli esigenti che vanno assecondati e soddisfatti. Ancora una volta, quindi, la palla è in mano alle compagnie che dovranno saper accompagnare l’adozione dell’innovazione a processi di cambiamento organizzativi. La strada da percorrere, quindi, sembra ancora molto lunga.

1 Ania, “L’assicurazione italiana 2012 – 2013”.

2 Recenti attività di ricerca condotte dal Cetif (“Innovare l’Area Sinistri”, 2011) hanno rilevato come le compagnie assicurative italiane abbiano recentemente orientato i loro sforzi verso l’ accentramento delle attività operative e l’automazione del processo sinistri, con l’obiettivo di diminuirne il carico sulla rete agenziale

© RIPRODUZIONE RISERVATA