E SE IL DANNI SI UNISSE AL VITA

Il cliente ha un universo di bisogni e non gli interessa sapere a quale ramo afferiscono. Questa potrebbe essere la nuova frontiera dell'offerta assicurativa: l'integrazione tra i comparti, a servizio e copertura di tutte le esigenze, dall'auto alla casa, dalla previdenza alla salute. Come ci svela Ugo Cotroneo, partner di The Boston Consulting Group

23/10/2015

Il business del ramo danni si giocherà nei prossimi due o tre anni. E i vincitori saranno quelli che cavalcheranno l’onda del cambiamento e dell’innovazione. Partendo da questo assunto, vediamo la situazione di partenza.

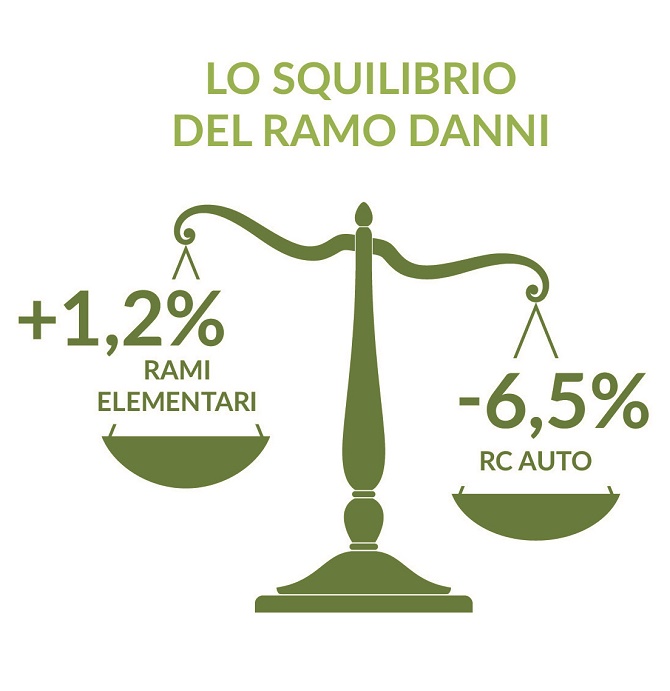

A livello strutturale, il danni è un mercato che sconta una forte incidenza dell’auto e in cui i rami elementari non hanno ancora trovato un vero sviluppo, a causa sia di una bassa domanda, non abituata al ricorso a coperture non obbligatorie, sia di un’offerta incapace di stimolare la richiesta.

“Le prospettive nel breve periodo – rivela Ugo Cotroneo, partner e managing director di The Boston consulting group – vedranno ancora predominante la pressione sul premio auto, ma con una frequenza che ha rallentato la sua discesa, in attesa di un’inversione, mentre i rami elementari, pur in aumento nel 2014 dell’1,2%, non riescono ancora a compensare gli effetti dell’auto, spingendo le compagnie verso la politica degli sconti”.

Il vero cambiamento avverrà nel medio periodo. “Qui, il busines focalizzato solo sull’auto e portato avanti esclusivamente dall’agenzia tradizionale sarà sempre più sotto pressione, spinto da una clientela più esigente e propensa al multiaccesso. A cui dovranno rispondere agenti in grado di fornire soluzioni complete su canali diversi e compagnie capaci di passare da un’ottica prodotto a un’ottica cliente”.

Una vera e propria rivoluzione, sostenuta da tre fattori: i clienti, la tecnologia e la regolamentazione. “Il 70% dei clienti vuole semplicità e chiarezza e la maggioranza chiede accesso alle informazioni, con un occhio attento a prezzo, servizio e trasparenza. Il retail – sottolinea Cotroneo – si fa guardando l’assicurato e non il singolo prodotto, in chiave, però, di multiaccesso. Le compagnie più illuminate stanno agendo già in questo senso”.

AUMENTARE LA FREQUENZA DI CONTATTO

L’altro importante fattore è la tecnologia che oggi, con il mobile e l’Internet of things, consente di capire meglio il cliente e di aumentare la frequenza di contatto, finora molto bassa (l’80% dei clienti è contattato dalla compagnia solo una volta l’anno) e di scarsa qualità (perché riguarda il rinnovo o, nel 5% dei casi, un sinistro). “Per aumentare i contatti con l’assicurato, le compagnie devono fare partnership, utilizzare app e i connected device, fare marketing e dare soluzioni integrali per la gestione di tutte le problematiche: auto, casa, previdenza, salute e infortuni”.

GLI AGENTI E IL CAMBIAMENTO

Anche lo scenario della regolamentazione aumenta oneri e modalità di lavoro, ma la tecnologia e il cliente sono i veri due elementi che spingeranno le compagnie a cambiare.

Tra gli attori del cambiamento, gli agenti i quali si dividono in tre categorie: “i segmenti avanzati, che hanno capito la rivoluzione in atto e si sono messi in gioco per dare al cliente soluzioni complete, dotandosi delle competenze giuste anche su altri rami, inclusi vita e previdenza; gli agenti che non vogliono cambiare e continuano a essere focalizzati sull’auto, senza preoccuparsi di espandere le proprie competenze; vi è poi un’importante fetta di intermediari che deve ancora fare il salto e da questi, e dalla capacità delle compagnie di stimolarli e supportarli nelle soluzioni tecnologiche, dipende il futuro”.

STIMOLARE LA DOMANDA

Da un lato, dunque, le compagnie devono abilitare gli agenti al cambiamento, dall’altro gli agenti devono sfatare alcuni miti sui canali diretti e capire che è meglio accoglierli che contrastarli. “Non tutti hanno reagito con la stessa forza di volontà, impulso e imvestimenti. In due o tre anni – spiega Cotroneo – questa diversità potrà generare importanti spostamenti di quote di mercato e aumentare la customer satisfaction. Il cambiamento non avverrà in sei mesi, ma potrà portare risultati solo imparando a gestire il cliente da retailer, fidelizzandolo con soluzioni globali sul vita, come sul danni, in un’integrazione fra i rami”.

Oggi si è ancora troppo concentrati sull’auto, pensando che non ci sia domanda su altre coperture: “bisogna uscire da questo – conclude l’analista – stimolando la domanda con una buona offerta. Il cliente ha un universo di bisogni e non gli interessa a quale ramo appartengono e le compagnie, per fare quel balzo, devono fornirgli soluzioni interessanti che mettano insieme vita e danni”.

© RIPRODUZIONE RISERVATA