L’INTEGRAZIONE PER RIDURRE IL GAP

Le compagnie si confermano solide e resilienti, anche di fronte a Solvency II. Ora il focus è sulle aree critiche, quali previdenza, salute ed eventi catastrofali, presso cui serve indirizzare uno sforzo congiunto fra Stato e imprese, per vincere la sottoassicurazione. Come ha confermato la Presidente Ania Maria Bianca Farina nel corso dell'Assemblea annuale

17/09/2017

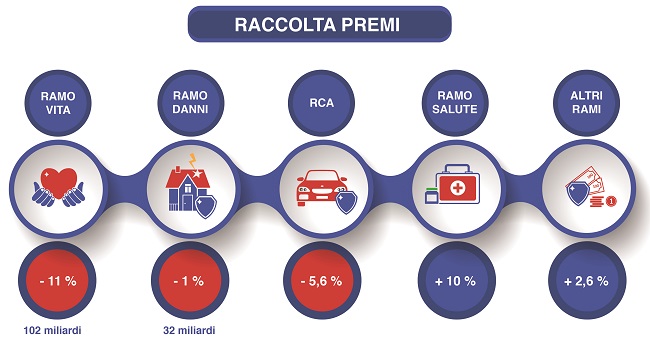

Nonostante una congiuntura complessa, l’industria assicurativa, anche nel 2016, resta centrale nel sistema economico e sociale italiano. I premi diretti raccolti sono stati pari a 134 miliardi di euro (corrispondenti all’8% del Pil); gli investimenti sono ammontati a 741 miliardi (il 44% del Pil); e le riserve tecniche hanno raggiunto i 694 miliardi.

In particolare, nei rami vita, la raccolta ammonta a 102 miliardi (-11% rispetto all’anno precedente), confermandosi una delle forme più importanti di impiego del risparmio: nel 2016, le riserve tecniche sono state pari al 14,9% dello stock di attività finanziarie delle famiglie italiane (in aumento dal 13,8% del 2015), e il rendimento medio lordo delle polizze tradizionali è stato pari al 3,24%.

Nei rami danni, la raccolta è stata di circa 32 miliardi (-1%), influenzata dalla significativa diminuzione dei premi Rc auto (-5,6%) e dall’aumento degli rami danni non auto (+2,6%), dove il solo comparto salute è cresciuto del 10%. Per l’auto, dove il risultato tecnico si è quasi dimezzato (da 1,5 a 0,7 miliardi di euro), si tratta della quinta variazione negativa consecutiva: tra il 2012 e il 2016, la raccolta premi è calata di circa il 25%, e il premio medio si è ridotto di oltre 155 euro (da 567 euro del 2012, a 412 euro del 2017), avvicinando le nostre tariffe a quelle praticate in Francia, Germania, Regno Unito e Spagna, con cui il divario è appena di 100 euro.

Dati importanti arrivano anche dall’adeguamento a Solvency II: da un’analisi Ania dei report per il mercato italiano emerge per le nostre compagnie un indice di copertura del Solvency capital requirement pari a circa il 220%.

IL DIVARIO CON L’EUROPA

Quello che invece preoccupa è il forte gap di protezione con l’Europa: sono ancora poco diffuse le coperture assicurative contro i rischi del lavoro, della famiglia, della salute e del patrimonio e, infatti, il peso dei premi danni non auto rispetto al Pil, di circa l’1%, è meno della metà o addirittura meno di un terzo rispetto ad altri Paesi europei. Qui, secondo l’Ania, serve un sistema integrato pubblico-privato che consenta una gestione più equa ed efficiente dei vari tipi di rischio.

@ eskay lim – Fotolia.it

PENSIONI: PIÙ LIBERTÀ

Secondo l’Ania, sono tre le aree da presidiare. In primis, la previdenza, dove andrebbe rivista la tassazione sui rendimenti, allineando l’Italia ai molti Paesi europei che la prevedono solo al momento della prestazione. Sarebbe anche opportuno adeguare il limite di deducibilità dei contributi, prevedendo un innalzamento per specifiche fattispecie (come i versamenti contributivi dei genitori, per i propri figli, o dei nonni per i loro nipoti), così come la creazione di un sistema aperto della previdenza complementare, dove il lavoratore sia libero di scegliere, in ogni momento, la forma previdenziale.

SANITÀ: UN FISCO PIÙ EQUO

La seconda area da presidiare è la sanità, dove le forme complementari (incluse le assicurazioni), rappresentano solo il 9% della spesa privata, contro il 67% della Francia. In questo ambito occorre un nuovo sistema in cui si rafforzino forme sanitarie integrative, con una chiara definizione degli aspetti di intervento pubblico e privato. Un sistema che incentivi la spesa sanitaria mutualizzata, sia a livello collettivo che individuale, e che equipari, da un punto di vista fiscale, le varie forme della sanità integrativa.

CALAMITÀ: PARTNERSHIP PUBBLICO-PRIVATO

Sul fronte delle calamità naturali, la soluzione consiste nel creare un sistema misto, pubblico e privato, per la gestione ex-ante dei rischi catastrofali, che garantisca tempi ragionevoli di risarcimento del danno, trasparenza nelle procedure e un focus sulla prevenzione. Ania ha elaborato un modello di schema assicurativo per la copertura delle abitazioni, che garantisce premi accessibili alla collettività attraverso l’adozione di misure di mutualità, fra i diversi rischi, e l’intervento dello Stato quale garante di ultima istanza.

IL RISPARMIO RIPARTE CON LA FLESSIBILITÀ

Per quanto riguarda il risparmio assicurativo, anche nel 2016, gli italiani hanno preferito i prodotti tradizionali, ma nei primi mesi del 2017 il trend sta cambiando. È necessario, dunque, ripensare l’offerta tradizionale, con prodotti a bassa volatilità e rendimenti confrontabili con quelli di altri strumenti di risparmio. Per farlo, occorre introdurre maggiore flessibilità, sia rispetto alle garanzie da assumere, sia nell’attribuzione dei risultati finanziari agli assicurati. È per questo che l’associazione ha elaborato una serie di proposte, su cui è in atto un confronto con l’Ivass, al fine di individuare soluzioni condivise ed equilibrate, salvaguardando l’integrità del mercato e le esigenze dei consumatori.

SEMPLIFICARE LA NORMATIVA

Infine, il quadro regolamentare. Negli ultimi anni, l’industria assicurativa è stata oggetto di una normativa sempre più articolata: il passaggio da Solvency I a Solvency II, ad esempio, ha comportato l’aumento del numero di pagine dei testi normativi da 200 a oltre 3.200. Ma anche la nuova direttiva sulla distribuzione assicurativa, i regolamenti in materia di PriiPs e le disposizioni inerenti il controllo e la governance dei prodotti rischiano di introdurre complicazioni eccessive e duplicazioni di requisiti e di competenze, con oneri rilevanti per l’industria, e confusione per i consumatori. Il comparto chiede, dunque, una maggiore semplificazione, e un’applicazione più proporzionata delle regole.

TUTTI I NUMERI DELLE ASSICURAZIONI

L’Italia è al quarto posto in Europa, e all’ottavo nel mondo, per raccolta premi. Secondo i dati elaborati da Swiss Re e ripresi dall’Ania, a livello globale la quota di mercato del nostro Paese è pari al 3,4% (3,6% nel 2015), con un’incidenza sul Pil pari all’8,2% (era il 9% nel 2015) e un premio medio per abitante pari a 2.258 euro (inferiore a quello registrato negli altri principali Paesi industrializzati).

Nel danni, i premi sono stati 32 miliardi (-1% rispetto al 2015); gli oneri per sinistri 20 miliardi (come nel 2015), le riserve tecniche pari a 57,3 miliardi e il combined ratio di bilancio pari a 90,3% (era all’89,4% nel 2015). Il risultato tecnico del totale danni è stato positivo per 3,4 miliardi, a cui ha contribuito, in particolare, il settore infortuni e malattia (0,9), il ramo Rc generale (0,7) ed Rca e natanti (0,7)

Nel settore vita, i premi sono stati 102,3 miliardi (-11,0% rispetto al 2015); la diminuzione ha riguardato le polizze di ramo I (-5,4%), ma soprattutto, quelle di ramo III – linked (-24,5%) e di ramo V (-21,8%).

Nel complesso, il settore assicurativo ha registrato un utile (danni e vita) pari a 5,7 miliardi (in linea con il 2015), generando un indice di redditività (Roe) pari a 9,5% (era al 9,6% nel 2015).

Nel settore danni, il 77,1% delle polizze è stato venduto attraverso il canale agenziale, anche se l’Ania stima che una quota importante dei premi degli agenti (25,8%), sia originata dai broker; ne consegue che la quota di mercato in capo agli agenti scenderebbe al 51,3%, mentre quella dei broker raggiungerebbe il 35,0%. In crescita gli sportelli bancari (5,5%), e in lieve calo la vendita attraverso internet (3,0%).

Nel settore vita, il principale canale di distribuzione rimane quello bancario, che registra un lieve decremento della quota di mercato (dal 63,4% del 2015, al 62,9% del 2016); seguono i consulenti finanziari abilitati e gli agenti (14%); meno utilizzati sono i canali di vendita diretta (8,2%) e i broker (0,6%).

© RIPRODUZIONE RISERVATA