UNA LIBERALIZZAZIONE A METÀ

Tra collaborazioni e plurimandato, accorpamenti e riorganizzazioni, continua il percorso difficile del canale agenziale: a fine 2017 erano 382 le agenzie in meno rispetto al 2016. A rischio soprattutto le realtà di dimensioni più piccole, che lottano quotidianamente contro i costi e l'urgente necessità di riguadagnare efficienza e redditività

30/08/2018

Qual è lo stato di salute della distribuzione assicurativa nel decimo anniversario dall’avvio delle liberalizzazioni? La prolungata fase di crisi che sta attraversando il settore è in via di risoluzione, o almeno di stabilizzazione?

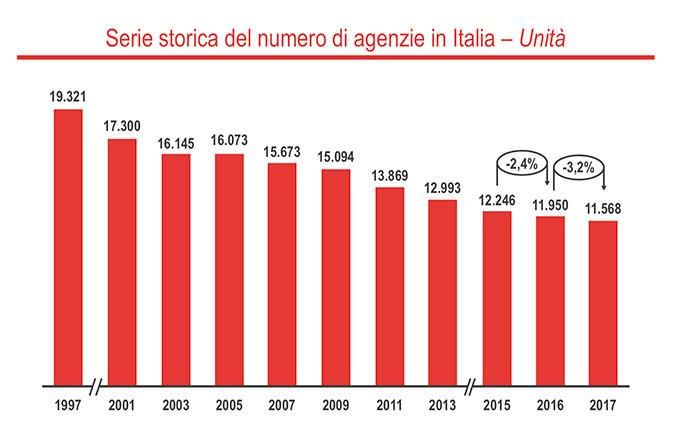

Partiamo da un primo dato. Anche nell’ultimo anno il numero delle agenzie è calato, confermando il lungo trend di selezione competitiva che, tra accorpamenti, riorganizzazioni e chiusure, ha lasciato sul campo quasi 8.000 agenzie in vent’anni. Alla fine del 2017 le agenzie risultavano 11.568, 382 in meno rispetto a fine 2016. La flessione ha riguardato tutta l’Italia, anche se con tassi piuttosto differenziati a seconda dei territori: con una certa sorpresa, il Sud ha tenuto meglio del resto del Paese (-1,8%), mentre le altre aree risultano piuttosto allineate: -3,8% nel Nord-Ovest e al Centro, -3,5% nel Nord-Est. La dinamica di flessione ha similmente riguardato anche il numero di agenti, passati dai 20.522 di inizio 2017 ai 19.652 di fine anno, circa 900 in meno. Di questi, quelli effettivamente operativi a fine 2017 erano 18.172, pari al 92,4% del totale iscritti in sezione A.

CONTINUA LA CRISI DI REDDITIVITÀ

Alla flessione del numero di agenzie non è corrisposta una maggiore solidità e sostenibilità economica. Anzi, i dati indicano la permanenza di forti criticità su questo versante. Secondo quanto dichiarato dagli agenti, poco più della metà delle agenzie (55,1%) ha oggi un margine di esercizio nullo o comunque molto risicato, inferiore al 10% dei ricavi. Di queste, la situazione più critica dal punto di vista della sostenibilità è quella del 27% delle agenzie con margine nullo o inferiore al 5%.

La criticità della situazione emerge anche guardando ai dati di trend: considerando gli ultimi due o tre anni, ben il 56,1% delle agenzie dichiara di aver perso redditività: il 38,2% in misura lieve, il 17,9% in maniera più consistente. Di contro, appena il 24,2% delle agenzie ha registrato una crescita di redditività.

Le difficoltà sono su entrambi i versanti. Su quello dei ricavi, la riduzione riguarda quasi un’agenzia su due. Su quello dei costi, una percentuale molto simile dichiara una crescita, contro un 14,1% soltanto che è riuscita a comprimerli, o almeno a ridurli leggermente. Segno che l’obiettivo di riguadagnare efficienza attraverso operazioni di riorganizzazione e snellimento gestionale (cui pure molti intermediari ambiscono) si sta rivelando un traguardo ancora difficile da raggiungere.

D’altra parte è opportuno non generalizzare, e, anzi, la lettura dei dati per le principali variabili mette in evidenza situazioni anche molto differenziate all’interno del panorama delle agenzie italiane. In particolare si evince che le agenzie del Sud Italia sono quelle più in difficoltà: più di tre su cinque dichiarano una redditività inferiore al 10% e ben il 68,2% ha registrato una contrazione negli ultimi anni. Il secondo dato è che la dimensione di agenzia è un fattore dirimente: le più piccole, con raccolta lorda complessiva inferiore ai due milioni di euro, hanno registrato un calo di redditività nel 68,2% dei casi e ben il 61% di loro ha un margine inferiore al 10%.

UN BILANCIO A DIECI ANNI DALLE LIBERALIZZAZIONI

Nell’ultimo decennio il contesto distributivo si è radicalmente trasformato. Pur se maturata in uno scenario di forti criticità per la stabilità economica del sistema, la stagione avviata dai decreti Bersani e proseguita con i successivi interventi ha indubbiamente prodotto una complessiva riconfigurazione del panorama della distribuzione assicurativa.

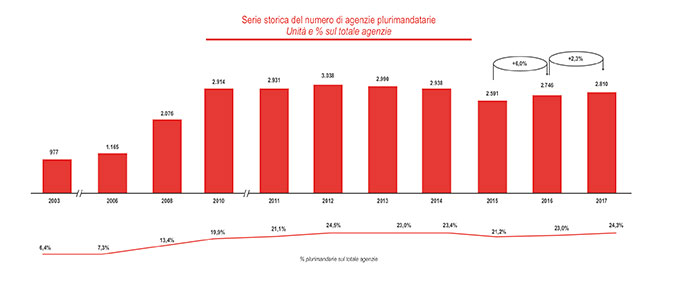

Analizziamo innanzitutto la diffusione del plurimandato. Secondo le nostre stime alla fine del 2017 le agenzie plurimandatarie sono salite a 2.810, in leggera crescita (+2,3%) rispetto a un anno prima. Proiettato sul totale delle agenzie, questo dato equivale a poco meno di una su quattro (24,3%), con un incremento di 1,3 punti percentuali in un anno. Dopo una prima fase di forte sviluppo seguita immediatamente all’abolizione dell’esclusiva, la diffusione del plurimandato si è stabilizzata a partire dal 2010 per poi riprendere a crescere, anche se in misura molto contenuta, negli ultimi due anni. Difficile dire se si sia entrati in una nuova fase espansiva o se, più probabilmente, si tratti di una crescita soprattutto fisiologica, in buona parte anche generata dall’aggressività di alcune compagnie molto attive nel rafforzamento della propria presenza sul territorio. Il plurimandato si conferma un fenomeno prevalentemente settentrionale: nel Nord-Ovest e nel Nord-Est la percentuale di agenzie plurimandatarie sul totale si attesta rispettivamente al 26,3% e al 29,4%, mentre scende al di sotto della soglia del 20% al Sud.

Veniamo ora invece alla seconda principale novità di questo decennio di liberalizzazioni: le collaborazioni. Stando alle loro dichiarazioni (il dato non è infatti rilevabile da fonti istituzionali), la percentuale di agenti con collaborazioni in corso con altri intermediari si attesta al 68%. Si tratta di un fenomeno in netta crescita, almeno dal punto di vista della platea che ne fa uso: solo tre anni fa questa percentuale era infatti più bassa di oltre 10 punti: 56,4%. In particolare un agente su due ha all’attivo collaborazioni con altri agenti (A con A), il 35,6% con broker tradizionali e il 20,3% con broker grossisti; ovviamente meno diffuse invece le collaborazioni con banche, intermediari finanziari o intermediari Ue in regime di libera prestazione di servizi (Lps). A fronte della crescente adozione di questa opportunità, le collaborazioni sono tuttavia ancora largamente utilizzate a scopo soprattutto strumentale per sopperire alle mancanze delle compagnie generaliste su alcuni specifici ambiti di offerta: le aree su cui vengono più frequentemente utilizzate sono infatti rischi professionali (80,1% di chi ne fa uso) e cauzioni (44,0%), seguite da auto (41,9%) e aziende (19,0%).

Se dal punto di vista della mera diffusione gli strumenti introdotti con le liberalizzazioni hanno avuto un ampio riscontro raggiungendo livelli di adozione significativi, è pur vero che l’utilizzo di tali strumenti resta in larga misura tattico anziché strategico, ovvero mirato su specifiche esigenze di breve termine (sopperire alle mancanze della compagnia principale in alcuni ambiti poco graditi o mantenere la clientela auto) più che sullo sviluppo del business.

Che si tratti dunque di una liberalizzazione ancora incompiuta è nei fatti. Un altro dato: tra gli stessi plurimandatari, il 51,4% dichiara di concentrare oltre il 70% del proprio portafoglio sulla compagnia principale con cui collabora, mentre un ulteriore 30,2% ha invece una quota di concentrazione tra il 50% e il 70%: ciò vuol dire che più di quattro plurimandatari su cinque raccolgono con una sola compagnia più della metà dei premi complessivi.

COLLABORATORI CONDIVISI CON ALTRE AGENZIE

C’è infine un ulteriore elemento che merita di essere analizzato. Si tratta di quello che potremmo definire come plurimandato di secondo livello, generato non dall’acquisizione di nuovi mandati da parte dell’agenzia, ma dall’abitudine dei collaboratori commerciali a lavorare contemporaneamente con più di una agenzia, quindi intermediando potenzialmente più marchi. A marzo 2018 gli iscritti in sezione E che hanno in corso collaborazioni con più di un’agenzia sono circa 18.350 su un totale di circa 103 mila (17,8%). Visto dal lato delle agenzie, questo dato risulta ancora più significativo: sono infatti quasi due su tre (64,5%) le agenzie che annoverano tra le proprie fila almeno un collaboratore commerciale condiviso con un’altra agenzia (le restanti 35,4% o non hanno collaboratori commerciali o ne hanno soltanto in esclusiva). Un fenomeno tra l’altro non sempre gestito dall’agente. Il risultato di queste dinamiche è molto significativo. Incrociando forma di intermediazione e presenza o meno di collaboratori condivisi si ricava che oggi, di fatto, meno di un’agenzia su tre può definirsi del tutto monobrand, non disponendo di ulteriori mandati generalisti rispetto a quello della mandante né a livello di agenzia, né di rete secondaria.

Il contesto distributivo, è evidente, sta affrontando anni di accelerato cambiamento. Ma la sfida della sostenibilità ancora non è vinta. E all’orizzonte si profila una nuova sfida: l’attuazione della direttiva Idd.

Fabio Orsi è coordinatore del Rapporto sul cambiamento dell’intermediazione assicurativa e il punto di vista degli agenti e dei subagenti, curato da Innovation Team, gruppo Mbs Consulting.

© RIPRODUZIONE RISERVATA

👥